MorphoでJPYCレンディングがスタート:利回りはどのくらい?

JPYC(日本円ステーブルコイン)のレンディング市場が分散型金融プロトコル「Morpho」で正式に稼働開始されました。

Morpho上では複数の市場が提供され、ユーザーはJPYCを貸して利回りを得たり、担保資産としてUSDC・WETH・WBTCを預けてJPYCを借り入れたりできます。

日本円連動の資産運用手段がDeFi(分散型金融)領域でも利用可能になりました。

【初心者向け】MorphoとJPYCの基本知識

- 【Morphoとは】

-

暗号資産を「貸す・借りる」ことができる分散型金融サービス(レンディングプロトコル)です。

主な特徴は次のとおりです。

- 銀行や企業を介さず、ブロックチェーン上で直接お金の貸し借りができる

- 金利は需要と供給に応じて自動的に決まる

- 担保を預けることで、暗号資産を借りられる

- 市場ごとにリスクが分かれており、設計が比較的シンプルで透明性が高い

- 【JPYCとは】

-

日本円と価値が連動するステーブルコインです。

主なポイントは以下のとおりです。

- 1 JPYC ≒ 1円になるよう設計されている

- 価格変動が大きい暗号資産と違い、円とほぼ同じ感覚で使える

- 日本円ベースでの支払いや、DeFiでの運用に使われる

- 日本発のステーブルコインとして利用が広がっている

さらに詳しく知りたい場合 → JPYCとは?プロジェクトの概要・仕組み・強み・懸念点をまとめて解説

両者を組み合わせると何ができる?

Morpho × JPYCによって、「JPYCを貸し出して利回りを得る」ことが可能になり、「USDCなどを担保にしてJPYCを借りる」こともできます。

- Morpho:暗号資産を貸し借りするためのDeFi金融サービス

- JPYC:日本円と連動するデジタル通貨

- Morpho × JPYC:日本円感覚で使えるDeFiレンディング環境

MorphoのJPYCレンディング市場

MorphoのJPYCレンディング市場では、以下の市場が提供されています。

- 貸出(Earn)市場

-

貸したい人はJPYCを供給し、利回りを受け取れます。

- 借入(Borrow)市場

-

USDC・WETH・WBTCを担保にしてJPYCを借りることができます。

借入市場の担保は、下記の理由から最初は「USDC・WETH・WBTC」に制限されています。

- 「オンチェーンでの流動性が高い」:清算時に「売れないリスク」を減らすため

- 「価格オラクルが成熟している」:価格取得の信頼性が高く清算判断がぶれない

- 「ストレス時の清算挙動が予測できる」:市場クラッシュにどのくらいの清算がおきるかなどが分かる

対応する担保資産を増やせば、利用者が増える可能性はありますが、「清算の確実性」や「貸し手の資本保全」を優先した結果、この3つとなっています。

JPYC Vault機能

JPYC Vault機能は、貸出先(どのBorrow市場に出すか)をユーザーが探さなくてよい仕組みです。

JPYCを預けると資金が「JPYC Vault」に入り、Morphoがベストな借入市場(USDC、WETH、またはWBTC)にJPYCを割り当てて運用します。

Vaultのガバナンスとリスク管理はどうなっているのか?

JPYC Vaultは、Morphoの「キュレーターモデル」によって、役割と権限が分かれています。

- 【Curator(キュレーター)の役割】

-

キュレーターは、Vaultの「ルール設計」を担当します。

- JPYCを貸し出してよい市場(マーケット)を決める

- 各市場に最大でどれくらいのJPYCを割り振るかを決める

- 【Allocator(アロケーター)の役割】

-

アロケーターは、運用担当になります。

- キュレーターが決めたルールの範囲内でJPYCの割り振りを調整する

- 【ルール変更は即時反映されない(オンチェーン・タイムロック)】

-

Vaultの設定変更は、オンチェーンのタイムロックを経て実行されるため、ユーザーは「いつ・何が・どう変わるのか」を事前に確認できます。

ローンチ時点の主要リスクパラメーター

JPYCレンディング市場では、保守的な安全設計が採用されています。

- Liquidation LTV(清算ライン):86%

- 清算ペナルティ:~4.38%

- オラクル構成(Chainlinkから価格取得)

- USDC / USD

- WETH / USD

- WBTC / USD

- JPY / USD

- 金利モデル:AdaptiveCurveIRM(需要に応じて自動調整)

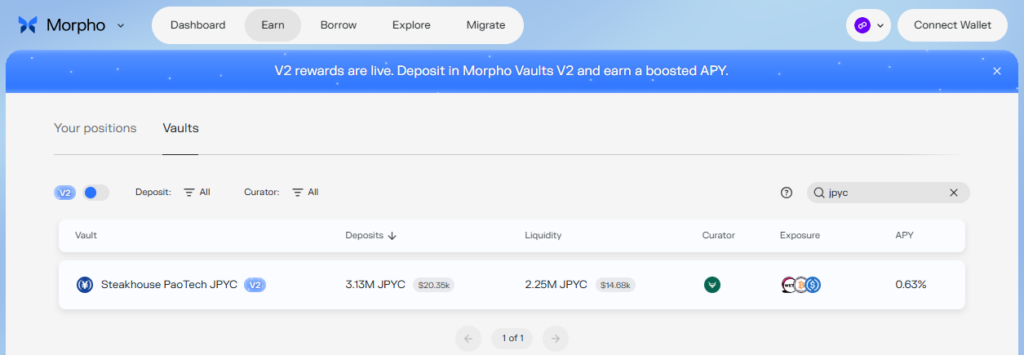

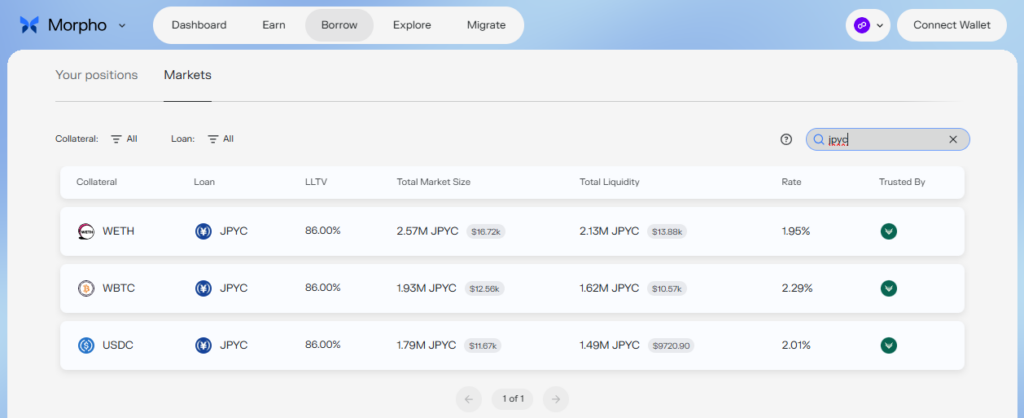

MorphoでのJPYCレンディング市場ステータス

PolygonチェーンでJPYCレンディング市場のステータスを確認できます。

貸出(Earn)市場でのJPYCの利回りは0.63%(2026年1月29日時点)。

借入(Borrow)市場での利率は2%前後となっています(2026年1月29日時点)。

まとめ

JPYC Vaultは、高い利回りを狙う仕組みではなく、円ステーブルをDeFiで安全に使うために設計されたレンディング基盤です。

貸出先の選定や資金配分は明確なルールのもとで管理され、担保資産もUSDC・WETH・WBTCに限定することで、清算の確実性と資本保全を最優先しています。

利回りは控えめですが、その分、長期的に信頼される円建てオンチェーン金融を支える土台として機能する設計になっています。

参考URL:

- JPYC Lending Markets are live on Morpho

- PAO TECH Labs 公式X

- Morpho

関連コンテンツ

米SEC、トークン化証券の枠組みを整理。形式問わず証券法適用を明確化

フィデリティ、機関投資家の採用拡大に伴いデジタルドルを準備