1) Трейлінг-стоп ордер створює динамічну точку виходу, яка рухається з вигідним ціновим рухом і спрацьовує, коли ринок розвертається на визначений відсоток. Це усуває потребу у передбачені точних точних максимумів та мінімумів, дозволяючи вам торгувати за трендом довше

2) Тригерна ціна рухається лише на вашу користь і ніколи не розвертається, тобто ваш найгірший варіант виходу завжди визначається відносно найкращої ціни, якої досяг ринок.

3) Відсоток трейлінгу є найважливішим рішенням, яке ви приймаєте під час налаштування цього ордера. Він має перевищувати звичну волатильність активу, яким ви торгуєте, щоб уникнути передчасного спрацювання, водночас забезпечуючи значущий захист від справжніх розворотів.

4) Трейлінг-стоп працює найкраще на трендових ринках і потребує ширших налаштувань або альтернативних стратегій у нестабільних умовах без напрямку.

5) Ця функція є інструментом управління ризиками, що забезпечує дисципліну, і не є гарантією прибутку. Ринки можуть мати цінові розриви, ліквідність може зникнути, а екстремальні події можуть призвести до виконання ордера далеко від вашого запланованого виходу. Використовуйте трейлінг-стопи як частину комплексного торгового підходу, а не як окреме рішення.

Усі трейдери стикаються з однаковою фундаментальною проблемою — визначити правильний момент для виходу з ринку. Якщо продати занадто рано, то ви спостерігатимете, як ринок продовжує рухатися без вас. Якщо продати занадто пізно, то ви віддасте прибутки, які вже заробили. Традиційні лімітні ордери змушують заздалегідь фіксувати ціну виходу, ще до того, як стане зрозуміло, наскільки далеко може піти ринок, що фактично перетворює цей вибір на здогад щодо максимуму або мінімуму ціни.

Трейлінг-стоп ордер розв'язує цю проблему, роблячи вашу точку виходу динамічною, а не фіксованою. Замість вибору конкретної ціни ви вибираєте відстань від найкращої ціни ринку, виражену у відсотках. Коли ринок рухається на вашу користь, ваша точка виходу рухається з ним, завжди зберігаючи ту саму відсоткову відстань. Коли ринок нарешті розвертається на ваш визначений відсоток, ордер спрацьовує, і ви виходите із захищеними прибутками.

Розглянемо практичний сценарій. Ви утримуєте BTC за 90 000 USDT і встановлюєте трейлінг-стоп на продаж із відсотком трейлінгу в 5%. Коли BTC зростає до 95 000 USDT, ваша тригерна ціна автоматично коригується до 90 250 USDT. Якщо BTC продовжує зростати до 100 000 USDT, ваша тригерна ціна зростає до 95 000 USDT. Протягом всього цього руху ви залишаєтеся в позиції, забезпечуючи прибутки, які ви б пропустили з фіксованим лімітним ордером. Коли BTC зрештою відкочується на 5% від піку, ваш ордер виконується, і ви виходите поблизу вершини руху, без потреби передбачати точно, де буде ця вершина.

Критичний механізм, який забезпечує роботу, полягає в тому, що тригерна ціна рухається лише в одному напрямку — напрямку, який вам вигідний. Для ордера на продаж вона рухається вгору лише тоді, коли ринок зростає. Для ордера на купівлю вона рухається вниз лише тоді, коли ринок падає. Вона ніколи не розвертається, тому ваш найгірший варіант виходу завжди визначається вашим відсотком трейлінгу відносно найкращої ціни, якої досяг ринок.

Процес трейлінг-стопу розгортається в чотири окремі фази, кожна з яких слугує конкретній меті в загальній стратегії.

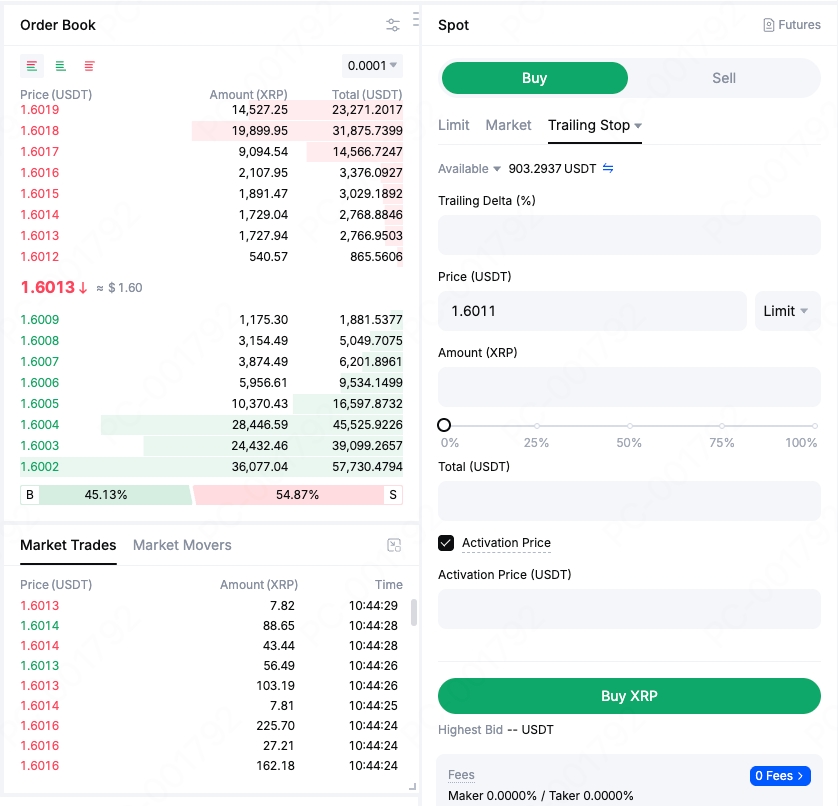

Перша фаза — це активація. Коли ви розміщуєте трейлінг-стоп ордер, він не відразу починає відстежувати ринок. Якщо ви встановили ціну активації, ордер залишається неактивним, доки ринок не досягне цього рівня, даючи вам контроль над тим, коли спрацьовує трейлінг-механізм. Наприклад, якщо ви вважаєте, що ринок просяде перед зростанням, ви можете встановити ціну активації нижче поточних рівнів, щоб відстеження починалося лише після просадки. Якщо ви віддаєте перевагу негайному відстеженню, просто залиште ціну активації порожньою, й ордер активується після розміщення.

Друга фаза — відстеження. Після активації система безперервно відстежує ринкову ціну і фіксує найвигіднішу досягнуту ціну. Для трейлінг-стопу на продаж відстежується найвища ціна. Для трейлінг-стопу на купівлю відстежується найнижча ціна. Під час цієї фази не відбувається виконання, незалежно від того, наскільки сильно рухається ціна на вашу користь. Система продовжує коригувати свою внутрішню точку відліку в міру розвитку тренду на ринку.

Третя фаза — спрацювання. Ордер спрацьовує, коли ринкова ціна розвертається від свого найкращого рівня на відсоток, який ви вказали як відсоток трейлінгу. Для ордера на продаж тригерна ціна дорівнює найвищій відстежуваній ціні, помноженій на (1 мінус відсоток трейлінгу). Для ордера на купівлю тригерна ціна дорівнює найнижчій відстежуваній ціні, помноженій на (1 плюс відсоток трейлінгу). Коли ринок торкається цієї розрахованої тригерної ціни, система переходить до виконання.

Четверта фаза — виконання. Після спрацювання система надсилає або лімітний ордер, або маркет ордер на основі вашого налаштування ціни трейлінг-стопу. Маркет ордер виконується негайно за найкращою доступною ціною, гарантуючи виконання, але з потенційним прослизанням під час волатильних моментів. Лімітний ордер виконується лише за вашою вказаною ціною або кращою, надаючи вам контроль ціни, але ризикуючи невиконанням, якщо ринок рухається занадто швидко.

Трейлінг-стоп ордери пропонують три основні переваги.

1) По-перше, робота з трендом. У висхідному тренді трейлінг-стоп ордери безперервно підвищують вашу точку продажу. У низхідному тренді вони знижують вашу точку купівлі. Це допомагає максимізувати потенціал прибутку.

2) По-друге, автоматизоване управління. Немає потреби стежити за ринком цілодобово. Система виконує відповідно до вашої попередньо встановленої логіки, економлячи час і зусилля.

3) По-третє, управління ризиками. Встановивши розумний відсоток трейлінгу, ви можете контролювати максимальну просадку та захищати нереалізовані прибутки від розмивання ринковою волатильністю.

Трейлінг-стоп ордери пропонують найбільшу цінність на трендових ринках, коли ціни рухаються спрямовано протягом тривалих періодів. У сильному висхідному тренді трейлінг-стоп на продаж дозволяє вам пройти весь рух без зобов'язання до фіксованого виходу. Ваша тригерна ціна продовжує зростати з ринком, і ви виходите лише тоді, коли імпульс фактично згасає і ціна розвертається. Цей підхід забезпечує значно більше прибутку, ніж спроби вгадати, де завершиться тренд.

Психологічна перевага трейлінг-стоп ордерів заслуговує на увагу, оскільки вона безпосередньо впливає на торгову ефективність. Спостерігати, як нереалізовані прибутки зникають, є одним із найбільш емоційно складних переживань у торгівлі, і це призводить до прийняття поганих рішень. Трейдери або панічно продають під час звичайних відкатів, або уперто тримають позиції під час великих розворотів, сподіваючись на відновлення. Трейлінг-стоп усуває цей емоційний тягар, визначаючи ваші правила виходу заздалегідь, під час спокійного моменту, коли ви можете мислити ясно, а не під час важливих ринкових рухів, коли страх і жадібність домінують у прийнятті рішень.

Ціна активації: контроль за тим, коли починається відстеження

Ціна активації визначає ринковий рівень, на якому ваш трейлінг-стоп прокидається та починає працювати. Перед досягненням цієї ціни ордер залишається неактивним та ігнорує всю ринкову активність.

Цей параметр є необов'язковим, але стратегічно цінним у конкретних ситуаціях. Якщо ви очікуєте, що ринок рухатиметься далі в певному напрямку, перш ніж ви захочете почати трейлінг, ціна активації дозволяє вам відкласти відстеження до реалізації вашого очікуваного руху. Для трейлінг-стопу на продаж ви можете встановити ціну активації вище поточних рівнів, якщо очікуєте більшого зростання перед захистом. Для трейлінг-стопу на купівлю ви можете встановити її нижче поточних рівнів, якщо очікуєте більшого зниження перед відскоком.

Поширена помилка з ціною активації полягає в тому, що її встановлюють занадто агресивно. Якщо ви встановите ціну активації далеко від поточних рівнів, а ринок ніколи її не досягне, ваш ордер ніколи не активується і не забезпечить захисту. Будьте реалістичними щодо короткострокової цінової дії під час вибору цього параметра.

Відсоток трейлінгу: визначення вашої толерантності щодо розвороту

Відсоток трейлінгу є найважливішим параметром, оскільки він безпосередньо визначає, коли спрацьовує ваш ордер. Цей відсоток представляє, скільки несприятливого цінового руху ви готові прийняти від найкращого рівня ринку перед виходом.

Фундаментальний компроміс є зрозумілим. Менший відсоток трейлінгу спрацьовує швидше на незначних розворотах, швидко фіксуючи прибутки, але ризикуючи передчасним виходом у разі звичайної волатильності. Більший відсоток трейлінгу дає вашій угоді простір для дихання під час типових відкатів, але означає прийняття більших просадок перед виходом.

Вибір правильного відсотка трейлінгу вимагає розуміння активу, яким ви торгуєте. Високоволатильні активи, як-от альткоїни з малою капіталізацією, можуть коливатися на 5-10% за день. Встановлення відсотка трейлінгу на рівні 3% на такий актив практично гарантує передчасне спрацьовування. І навпаки, стабільна криптовалюта з великою капіталізацією може коливатися лише на 1-2% під час спокійних періодів, що робить 3% цілком розумним рівнем.

Практичний підхід полягає у вивченні історичної цінової дії для вашого конкретного активу. Подивіться, наскільки він зазвичай відкочується під час висхідних трендів перед продовженням зростання. Встановіть свій відсоток трохи вище цього звичайного діапазону відкату, щоб уникнути зупинки рутинною волатильністю, водночас захищаючись від справжніх розворотів тренду.

Ціна трейлінг-стопу: вибір вашого методу виконання

Ціна трейлінг-стопу визначає, як виконується ваш ордер після виконання умови спрацювання. У вас є два варіанти з різними профілями ризику.

Маркет ордер виконується негайно за найкращою доступною ціною під час спрацювання. Перевага полягає в гарантованому виконанні, що означає, що ви вийдете з позиції. Недолік — потенційне прослизання, особливо під час швидкорухомих або неліквідних ринкових умов, коли фактична ціна виконання може відрізнятися від тригерної ціни.

Лімітний ордер виконується лише за вашою вказаною ціною або кращою. Перевага полягає в ціновій визначеності, що означає, що ви контролюєте точно, яку ціну отримаєте, якщо відбудеться виконання. Недоліком є ризик виконання, тобто, якщо ринок рухається занадто швидко через вашу лімітну ціну, то ордер може взагалі не виконатися та залишити вас в позиції, поки вона продовжуватиме рухатися проти вас.

Для більшості застосувань трейлінг-стопу маркет ордери мають більше практичного сенсу. Уся мета трейлінг-стопу полягає у виході, коли тренд розвертається. Якщо ви використовуєте лімітний ордер, встановлений занадто жорстко, швидкорухомий ринок може проскочити через вашу ціну та залишити вас з позицією, яка продовжує знижуватися.

Фіксація проривного руху ціни

Припустімо, BTC консолідувався нижче 95 000 USDT протягом кількох тижнів і нарешті пробивається вище цього опору. Ви купуєте за 95 500 USDT, очікуючи продовження, але не маєте чіткої цілі, оскільки пробої можуть тривати набагато довше, ніж очікувалося. Замість вгадування ви встановлюєте трейлінг-стоп на продаж із відсоткои трейлінгу на рівні 5%.

Протягом наступних двох тижнів BTC зростає до 110 000 USDT. Ваша тригерна ціна зросла разом з ним і тепер знаходиться на рівні 104 500 USDT. Коли імпульс нарешті вичерпується і BTC падає на 5% від піку, ваш ордер спрацьовує, і ви продаєте близько 104 500 USDT. Ви захопили майже весь рух на 15 000 USDT, без потреби у передбачені, де завершиться зростання ціни.

Захист прибутків у свінг-трейдингу

Ви купили ETH за 3000 USDT і спостерігали, як він піднявся до 3800 USDT протягом кількох тижнів. Ви вважаєте, що ще є місце для зростання, але не хочете ризикувати всіма своїми прибутками, якщо ринок розвернеться. Ви встановлюєте трейлінг-стоп із відсотком трейлінгу на рівні 8%.

Якщо ETH продовжує зростати до 4500 USDT, ваша тригерна ціна зростає до 4140 USDT, забезпечуючи значний прибуток. Якщо ETH розвертається від 3800 USDT і падає на 8%, ви виходите близько 3496 USDT, усе ще реалізуючи значні прибутки від вашого початкового входу. У будь-якому випадку ви визначили свій найгірший результат, залишаючи місце для зростання відкритим.

Купівля на відскоку після падіння

BTC торгується на рівні 90 000 USDT, і ви вважаєте, що він впаде до 80 000 USDT перед знаходженням підтримки. Ви хочете купити на відскоку, а не намагатися зловити точний мінімум, що є надзвичайно складним.

Ви встановлюєте трейлінг-стоп на купівлю з ціною активації 82 000 USDT і 5% трейлінгу. Ціна падає до 82 000 USDT, активуючи ваш ордер, і продовжує йти вниз до 76 000 USDT, де покупці нарешті входять. Коли ціна відскакує на 5% від мінімуму, досягаючи 79 800 USDT, ваш ордер на купівлю спрацьовує. Ви увійшли поблизу мінімуму без необхідності вгадувати точно, де він сформується.

Встановлення відсотка трейлінгу менше за звичайну волатильність

Якщо відсоток трейлінгу менший за звичні коливання ціни активу, тригер спрацьовуватиме постійно через незначний ринковий шум. Перш ніж встановлювати відсоток трейлінгу, проаналізуйте, у яких межах зазвичай коливається ціна активу під час фаз консолідації та незначних відкатів у межах тренду. Відсоток трейлінгу має перевищувати цей типовий діапазон.

Налаштування цін активації за межами реалістичного діапазону.

Ціна активації, якої ринок ніколи не досягає, означає ордер, який ніколи не захищає вас. Будьте об'єктивними щодо короткострокових очікувань ціни. Якщо ви не впевнені, розгляньте можливість залишити ціну активації порожньою та почати трейлінг миттєво.

Використання лімітних ордерів, коли швидкість має значення

Під час волатильних умов ринки можуть рухатися надзвичайно швидко. Лімітний ордер може не виконатися, якщо ціна проскочить ваш рівень. Якщо у вас немає конкретної причини отримати певну ціну виконання, маркет ордери забезпечують надійніше виконання для цілей трейлінг-стопу.

Ігнорування витрат на транзакції

Комісії стягуються за виконання кожного ордера. Якщо ваш відсоток трейлінгу дуже низький і за умов нестабільного ринку захист спрацьовує багаторазово, ці витрати на транзакції накопичуються. Враховуйте комісії за торгівлю під час прийняття рішення щодо відсотка трейлінгу, особливо для менших позицій, у яких комісії представляють більший відсоток потенційних прибутків.

Ставлення до трейлінг-стопу як до безпомилкового захисту

Трейлінг-стоп є інструментом з обмеженнями. Він не захищає від цінових розривів, флешкрашів або серйозних проблем з ліквідністю, коли ціни пропускають ваш тригерний рівень повністю. За екстремальних ринкових умов ваше фактичне виконання може бути значно гіршим за вашу тригерну ціну. Завжди майте на увазі, що трейлінг-стоп зменшує ризик, але не усуває його.

Відмова від відповідальності: цей матеріал не надає консультацій щодо інвестицій, оподаткування, юридичних, фінансових, бухгалтерських, консалтингових чи інших пов'язаних послуг, а також не рекомендує купівлю, продаж або утримання жодних активів. MEXC Навчання надає лише інформацію, а не інвестиційні поради. Переконайтеся, що ви повністю розумієте ризики й інвестуєте обережно. Жодні інвестиційні рішення, прийняті користувачами, не пов'язані з цією платформою.