保险业一直以来都是关于管理风险和提供保障。如今,该行业正在经历前所未有的数字化转型。曾经保险业一直以来都是关于管理风险和提供保障。如今,该行业正在经历前所未有的数字化转型。曾经

2026年保险业数字化转型统计:市场转变进行中

保险业一直以来都是关于管理风险和提供保障。如今,该行业正经历前所未有的数字化转型。曾经依赖人工流程和纸质文件的保险公司,现在正拥抱重新定义其运营方式的新技术。

这一转变不仅关乎效率;更关乎在日益竞争的市场中的生存。随着人工智能(AI)、自动化的出现,以及对客户体验的更多关注,保险公司正利用这些创新来提升服务、降低成本,并为客户提供更好的保障。

编辑精选

- 全球保险IT支出将在2026年达到3,748.8亿美元,并在2030年前以11.1%的复合年增长率增长。

- 全球IT支出将在2026年达到6.08万亿美元,较2025年增长9.8%,主要由AI和数字化计划推动。

- 全球数字经济将在2026年扩展至28万亿美元,约占全球GDP的22%。

- 美国保险IT支出将在2026年总计1,730亿美元,约占美国科技总支出的6%。

- 美国保险市场的数字支出将在2026年超过140亿美元,反映AI和自动化投资加速。

- 保险IT支出市场将在2029年增长至5,145.1亿美元,得益于远程信息处理技术采用增加和实时欺诈检测。

最新发展

- AI生成系统现在每天撰写超过50,000封Allstate客户电子邮件,提高满意度并加快解决时间。

- Allstate的认知代理Amelia每月管理超过250,000次对话,并在首次接触时解决约75%的查询。

- 美国保险技术预算将在2026年达到1,730亿美元,同比增长7.8%,占美国科技总支出的6%。

- 全球技术支出将在2026年增长7.8%至5.6万亿美元,由包括保险在内的各行业的AI和云投资推动。

- Forrester预计网络保险保费将在2026年增长15%,因为与AI相关的风险扩大。

- 自动化和AI将在2026年将领先保险公司的费用比率降低约2个百分点。

- 物联网扩展将在2030年前释放1.1万亿美元的保险保费机会,将损失率提高20-40%,并通过连接互动将留存率提高15-25%。

- Chubb等领先承运商现在每年在技术上投资超过10亿美元,以扩展AI和自动化能力。

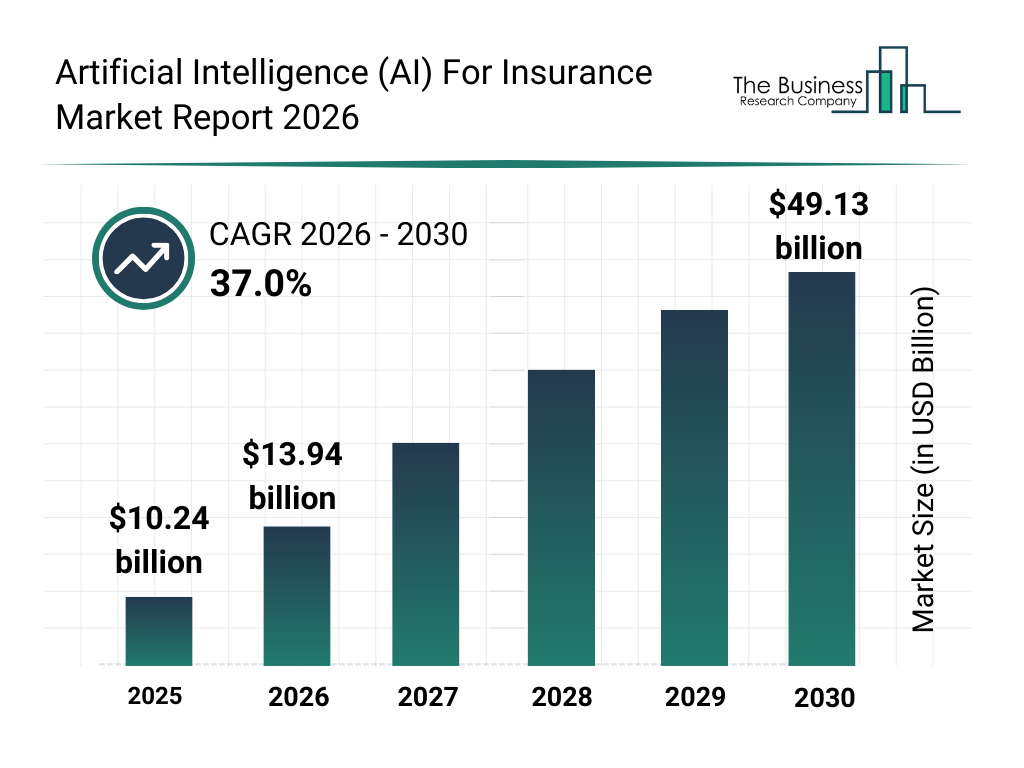

保险市场中的人工智能(AI)增长

- 全球保险AI市场在2025年达到102.4亿美元,反映保险公司数字化采用加速。

- 市场将在2026年增长至139.4亿美元,显示强劲的早期阶段扩张。

- 到2027年,市场将达到约191亿美元,由自动化和高级分析推动。

- 持续的AI采用将在2028年将市场推至约261亿美元。

- 在承保、理赔和客户服务方面的快速扩展将在2029年将市场增加至约356亿美元。

- 到2030年,该行业将达到491.3亿美元,凸显出巨大的长期增长潜力。

- 整体而言,市场将在2026年至2030年间以37.0%的复合年增长率扩张,标志着保险技术中最快的增长率之一。

(参考资料:The Business Research Company)

(参考资料:The Business Research Company)

数字化转型障碍的关键洞察

- 23.87% 的阻力归因于CEO或董事会,使他们成为数字化转型的主要障碍。

- 高级管理团队(不包括CEO)占推进数字化计划的20.65% 障碍。

- 20.65% 的受访者表示没有人阻碍数字化计划,显示这些组织内部准备充分。

- 部门主管占16.77% 的阻力,凸显中层领导对转型结果的影响。

- 中层管理人员被11.61% 的受访者视为关键障碍,表明他们较少被视为主要障碍。

- 只有6.45% 的受访者将一线员工视为障碍,意味着阻力集中在高层和中层管理层。

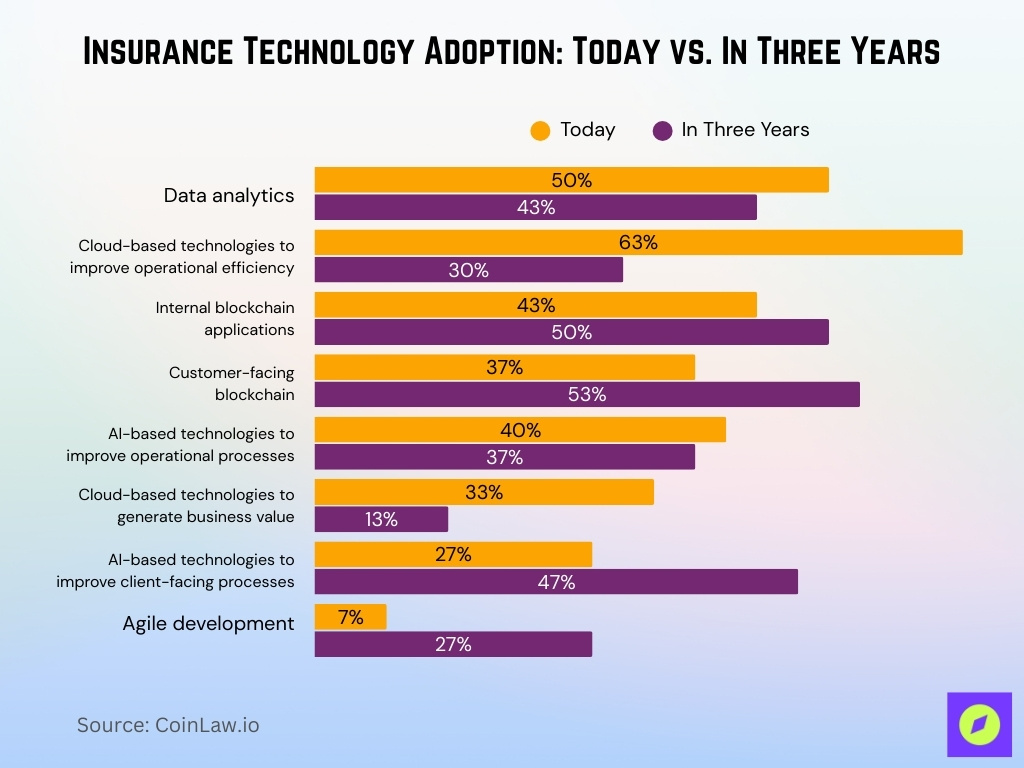

保险技术采用:今天与三年后

- 数据分析目前的采用率为50%,但预计三年内将放缓至43%,因为重点转向高级工具。

- 用于运营效率的云技术目前采用率领先为63%,尽管随着系统成熟,使用率可能下降至30%。

- 内部区块链应用预计将从目前的43%增长至50%,反映后台集成增加。

- 面向客户的区块链解决方案显示强劲势头,从37%上升至53%,表明实际应用案例扩大。

- 用于运营流程的AI在未来三年内保持相对稳定,从40%略微移至37%。

- 用于业务价值创造的云技术可能从33%大幅下降至13%,表明向更专业化创新的转变。

- 用于面向客户流程的AI预计将从27%飙升至47%,凸显对客户体验自动化投资的增长。

- 敏捷开发采用可能几乎翻两番,从目前的7%攀升至27%,反映开发实践的现代化。

(参考资料:Accenture)

(参考资料:Accenture)

核心系统现代化和遗留系统挑战

- 68% 的保险公司正在将核心系统升级到基于云的平台,提高敏捷性和市场速度。

- 高达70% 的保险公司IT预算用于维护遗留系统,造成沉重的财务负担。

- 41% 的CIO将遗留系统确定为技术进步的主要障碍。

- 67% 的保险高管认为API策略对数字化转型和生态系统整合至关重要。

- 71% 的保险高管认为云投资是获得竞争优势的关键。

- 由于固有的低效率,遗留平台上的保单IT成本上升41%。

数字化转型如何使保险公司受益

- 数字化理赔处理将结算时间缩短50%,简化运营并提高效率。

- 云采用提高敏捷性,将产品开发加速超过50%。

- 成熟的CDP实施通过合作伙伴关系产生36% 更高的交叉销售率和28% 更好的留存率。

- AI自动化将理赔成本降低高达30%,提高整体生产力。

- 70% 的保险公司正在采用基于使用量的保单以适应市场。

网络安全和数据保护挑战

- 全球网络保险保费预计将在2026年底达到230亿美元,需求上升。

- 网络保险保费每年增长15-20%,由网络威胁升级推动。

- 到2025年,网络犯罪成本估计每年为10.5万亿美元,需要强大的网络安全。

- 金融和保险行业的平均数据泄露成本为590万美元。

- 75% 的保险公司正在投资高级加密以保护客户数据。

保险数字化指数:国家排名

- 美国以88% 的数字保险平台采用率领先,由保险科技和AI投资推动。

- 德国以80% 的保险公司提供数字理赔和AI聊天机器人服务位居第二。

- 日本以77% 的采用率位居第三,专注于物联网用于家庭和汽车风险评估。

- 英国以75% 的云平台迁移位居第四,以提高效率。

- 法国以70% 通过移动应用程序实现全数字化保单管理位居第五。

- 印度以68% 通过嵌入式保险增长实现的数字化率位居第六。

- 澳大利亚位居第七,65% 集成AI欺诈检测工具。

气候风险对保险模型的影响

- 全球投保自然灾害损失在2025年达到1,080亿美元,天气事件造成97%的投保损失。

- 自然灾害的投保损失在2025年趋向1,450亿美元,次要风险占主导。

- 2025年上半年投保损失达到1,000亿美元,是有记录以来第二高,由美国野火和风暴推动。

- Palisades和Eaton野火造成410亿美元 的投保损失,是有记录以来成本最高的。

- 洛杉矶野火仅Palisades火灾就产生400亿美元 的投保损失。

- 野火和洪水等非高峰风险在2025年推动创纪录的980亿美元 投保损失。

常见问题(FAQ)

通过数字渠道购买保险保单的比例是多少?

所有保险保单购买中有47% 现在通过数字渠道进行。

美国保险高管实施生成式AI的比例是多少?

76% 的美国保险高管已在一个或多个业务职能中实施生成式AI。

数字化理赔处理将处理时间减少多少?

数字化理赔处理将结算时间缩短50%。

将核心系统升级到云平台的保险公司比例是多少?

68% 的保险公司正在将核心系统升级到基于云的平台。

结论

保险业的数字化转型正在重塑保险公司的运营、客户互动和风险评估方式。AI、物联网和区块链等技术正在推动前所未有的效率和成本节约,而网络安全和客户体验仍然是关键重点。嵌入式保险的快速增长和气候风险评估的整合凸显了该行业对技术进步和全球挑战的适应。随着我们向前发展,保险数字化的持续进行将对决定该行业的未来成功至关重要。

帖子《2026年保险业数字化转型统计:市场转变现在进行时》首次出现在CoinLaw。

免责声明: 本网站转载的文章均来源于公开平台,仅供参考。这些文章不代表 MEXC 的观点或意见。所有版权归原作者所有。如果您认为任何转载文章侵犯了第三方权利,请联系 service@support.mexc.com 以便将其删除。MEXC 不对转载文章的及时性、准确性或完整性作出任何陈述或保证,并且不对基于此类内容所采取的任何行动或决定承担责任。转载材料仅供参考,不构成任何商业、金融、法律和/或税务决策的建议、认可或依据。

您可能也会喜欢

CRV价格走势显示与2024年的相似性:即将突破1美元?

根据报道,Curve DAO Token (CRV) 价格走势显示出与2024年夏季相似的特征,当时它三次测试宏观支撑位后出现了大幅上涨,

分享

Tronweekly2026/02/18 14:29

Fhenix 将加密运算推向公共 DeFi

Fhenix正在推进一项战略,将公司定位为机密去中心化金融的综合基础设施提供商。该公司旨在嵌入

分享

CoinTrust2026/02/18 13:02

黄金公司将以代币化黄金形式提供股息

Elemental Royalty Corp. (TSX-V: ELE, NASDAQ: ELE) 已宣布一项股息政策,允许股东以Tether Gold (XAUt) 的形式接收付款,标志着

分享

Ethnews2026/02/18 13:34