在這波討論中,有社群意見認為,Aave 當前面臨的治理困境,恰好反襯出另一個老牌 DeFi 專案——MakerDAO——三年前所選擇的 SubDAO 路線,或許更具前瞻性。

Aave 只是導火線,核心問題是權責與激勵錯位

Aave 的爭議起於前端整合 CoW Swap 後,部分手續費收入流向 Aave Labs,而非 DAO 儲備,進而延燒至品牌資產(商標、網域、社群帳號)究竟應由誰掌控。

表面上看,這是一場「是否去中心化得不夠徹底」的爭論,但實質上,問題指向的是老牌 DeFi 協議普遍面臨的結構困境:當協議進入成熟期、創始團隊已財務自由,社群與內部團隊仍期待成長,激勵機制卻未同步調整,衝突幾乎無可避免。

也正是在這個脈絡下,MakerDAO 的治理演進開始被人重新拿出來對照。

陳劍:MakerDAO 三年前的「自我拆解」,如今看來是關鍵決斷

加密貨幣 KOL 陳劍指出,Aave 近期的內部摩擦,反而突顯 MakerDAO 在三年前宣布全面推動 SubDAO 架構時的前瞻性。當時 MakerDAO 計畫將多項核心業務拆分為獨立運作的 SubDAO,不僅下放治理權,連財務也徹底切割,讓每個業務單位自負盈虧。

在當年,這項決策曾被不少人視為「自我肢解」,甚至是慢性自殺。但如今來看,這種結構反而有效避免了 Aave 目前所面臨的權責不清與利益衝突問題。

以 Spark 為例,這個從 MakerDAO 體系中獨立出來的借貸協議,負責最具競爭壓力、同時也是最賺錢的業務線。Spark 承擔了成長所需的代幣補貼與市場競爭成本,而 MakerDAO 主體則退居後方,專注於穩定幣 USDS 與 DAI 的發行與流動性供給。

業務拆出去,為何幣價反而更穩?

表面上看,MakerDAO 像是把「最肥的肉」都讓給了 Spark:因為 Spark 不僅保留自身全部收入,還能持續從 USDS 與 DAI 的流動性中受益,甚至不需要向 MakerDAO 上繳利潤。

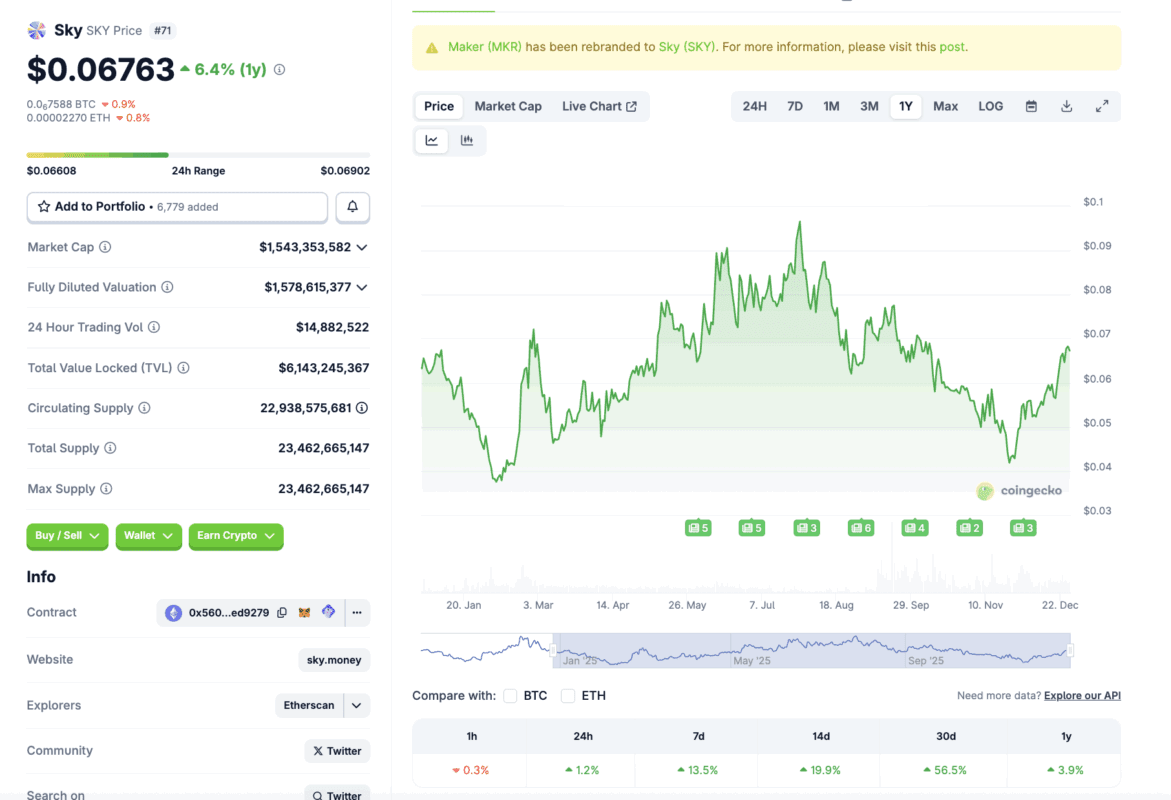

但陳劍認為,這正是 SubDAO 架構的精妙之處。MakerDAO 因為不再直接承擔業務成長所需的補貼成本,也不必為競爭壓力發放代幣,反而使主體代幣 SKY(原 MKR)成為一種更純粹、低波動的價值承載工具。從結果來看,SKY 的幣價已回收先前大幅回檔,過去 3 個月漲超 50%,走勢在山寨幣中相當罕見。

相對地,Spark 儘管業務成長亮眼、協議收入翻倍,代幣 SPK 的價格表現卻與多數山寨幣相似,承受著補貼帶來的持續賣壓。這種「幣價表現與基本面背離」的現象,正好反映 SubDAO 架構下,風險與報酬被重新分配。

SubDAO 是否是老牌 DeFi 的解法?

在陳劍看來,老牌 DeFi 專案要維持長期競爭力,最大的挑戰不在技術,而在制度設計。創始團隊、核心開發者與社群的風險偏好與動機,往往並不一致,若所有人被綁在同一個治理與財務體系中,衝突只會隨著規模擴大而放大。

SubDAO 的意義,不只是「拆業務」,而是讓想衝刺的人承擔競爭成本,讓想穩定的人享受現金流與制度紅利。與其說 MakerDAO 孵化了 Spark,不如說 Spark 在替 MakerDAO 承擔市場競爭的消耗,讓後者得以延續生命週期。

Source

您可能也會喜歡

俄羅斯與Elon Musk的SpaceX競爭對手再次停飛以進行進一步測試

XRP價格預測:關鍵的1.90美元支撐動搖,空頭瞄準1.10美元