ビットコインが先導しアルトコインが追随、しかし2026年は2016年ではない:知っておくべきこと

ビットコインが主導しアルトコインが追随、しかし2026年は2016年ではない:知っておくべきことという記事は、Coinpedia Fintech Newsに最初に掲載されました

暗号資産市場は循環的な視点で見られており、投資家は過去の市場パターンが依然として信頼できるシグナルを提供するかどうかを議論しています。2016年と2026年を並べて見ると、馴染みのある緊張関係が浮かび上がります。特定のタイミングとテクニカルな動きが強い類似性を持って再浮上し、暗号資産サイクルにおける類似性を示しています。同時に、規制の進展と普及により、過去10年間で市場センチメントは大きく変化しました。

2016年と2026年のビットコイン半減期の同期

2016年と2026年の間で最も測定可能な強い関連性は、ビットコイン半減期サイクルにあります。2016年7月、ビットコインは2回目の半減期が発生した際、651ドル付近で取引されていました。その後、市場は半減期の約526日後の2017年12月に約19,700ドルでピークを迎え、約2,900%の上昇を記録しました。

2024年4月の4回目の半減期後も同様のタイムラインが展開されました。ビットコインは半減期時に約63,000ドルで取引され、約534日後の2025年10月に126,200ドル付近でピークに達しました。タイミングは以前のサイクルと非常に似ていましたが、上昇幅ははるかに控えめで、半減期価格から約100%、全体のリターンで約38%でした。

関連記事:ビッグニュース:トランプ大統領が暗号資産市場構造法案は「まもなく」署名されると発言

ほぼ同一のタイミングは興味深く、両サイクルとも半減期の約520日から530日後にピークを迎えています。しかし、リターンの低下も同様に重要です。ビットコインが成熟するにつれて半減期後の上昇は急激に低下しており、2016年の時価総額約100億ドルから2026年には約1.8兆ドルに成長した市場における収益率の低下を反映しています。

2つのサイクル間のギャップは、市場がビットコインの組み込まれた供給変動に関連する馴染みのあるタイミングパターンに従っている一方で、価格変動の規模が縮小していることを示唆しています。機関投資家の関与の増加により流動性と安定性が増し、以前のサイクルで見られた極端な投機的急騰が減少しています。

アルトコインシーズンも同様のパターンを示す

最も説得力のある相関関係の1つは、アルトコインサイクルのタイミングに現れています。2016年第4四半期、アルトコインとビットコインの比率(ALT/BTC)は底を打ち、アルトコインの低パフォーマンスの底値を確立しました。2017年第1四半期から第2四半期にかけて、アルトコインシーズンが聖書的な規模で爆発しました:イーサリアムは8ドルから1,400ドルへ17,400%急騰し、XRPは0.006ドルから3.84ドルへ64,000%跳ね上がり、マイナーなプロジェクトでさえ数日で数十倍に増加しました。

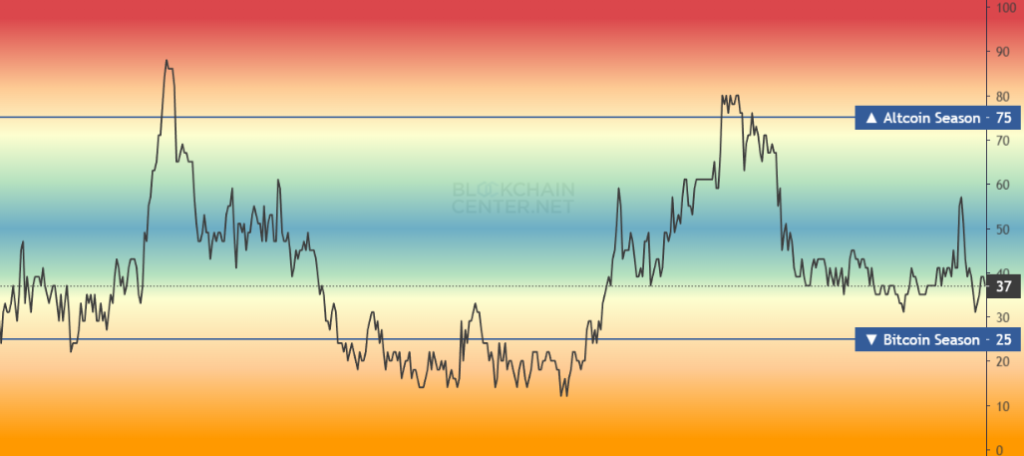

ちょうど10年後:2025年第4四半期、ALT/BTCは再び底を確立し、2016年のパターンをほぼ完璧な精度で反映しました。2026年1月初旬の時点で、アルトコインシーズンインデックスは55に達し、3か月のピークを記録し、アルトコインシーズンへの初期段階の参入を示唆しています。2016年-2017年と2020年-2021年のサイクルからの歴史的パターンは、アルトコインシーズンが通常そのような底値から3-4か月以内に続くことを示しており、2026年第2四半期から第3四半期にアルトコインの有意義なアウトパフォーマンスが見られる可能性を示唆しています。

アルトコインシーズンインデックス

アルトコインシーズンインデックス

この相関関係は、半減期サイクルだけでなく、市場の動きを指し示すため、依然として重要です。ビットコインのドミナンスがピークを迎え、投資家が他の暗号資産に資金をシフトし始めると、同じパターンが異なる市場サイクル全体で展開される傾向があります。変化するのは利益の規模です。

今日のアルトコインの上昇は、2017年のほぼ規制されていない市場とは異なり、ほとんどのプロジェクトがより規制され透明性の高い環境で運営されているため、より穏やかになる可能性があります。

ビットコインドミナンスが逆相関と乖離を示す

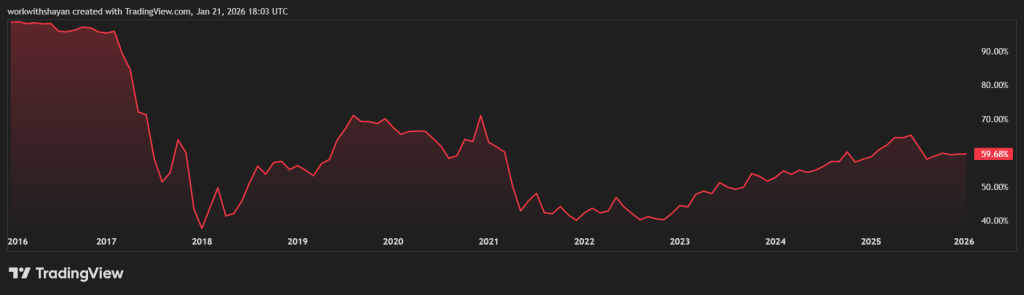

ビットコインドミナンス:暗号資産の総時価総額に占めるビットコインの割合は、2016年と2026年の間の重要な乖離を明らかにしています。2016年、ビットコインドミナンスは平均82.6%で、市場はまだMt. Goxの崩壊から回復中であり、「デジタルゴールド」としてのビットコインのナラティブが支配的でした。2017年後半にアルトコインシーズンが急増すると、ドミナンスは32%に圧縮され、ビットコインの市場シェアの50%以上のポイント崩壊を表しました。

ビットコインドミナンス

ビットコインドミナンス

対照的に、2026年はビットコインドミナンスが59%-61%で始まり、このレベルは前年に約40%で底を打った後、2023年以降着実に上昇しています。アルトコインシーズンが近づくにつれて急激に低下する2016年の軌道をたどるのではなく、2026年のドミナンスは上昇しており、機関資本がアルトコインを誇大宣伝するのではなく、コア戦略備蓄としてビットコインに集中していることを示唆しています。

歴史的分析によると、2016年と2020年のビットコイン半減期サイクル中、ビットコインドミナンスは最終的に40%の範囲まで下落してから反発しました。2026年の主要な疑問は、このサポートレベルが維持されるか、あるいはビットコインのドミナンスが上昇し続けるかであり、それは2026年が単に2016年に起こったことを繰り返すという考えから逸脱することになります。

2016年-2026年のビットコイン半減期後のリターン低下

最も際立っているのは、半減期後の利益が時間とともにどれだけ縮小したかです。数字は明確です:

- 2012年半減期:その後の13か月で9,483%の収益率

- 2016年半減期:その後の17か月で2,931%の収益率

- 2020年半減期:その後の11か月で702%の収益率

- 2024年半減期:38%の収益率(2026年1月時点)

これは時間の経過とともに収益率が急激に低下していることを示しています。新しいサイクルごとに、利益はおおよそ以前の何分の一かになっています。ビットコインの市場価値が成長し、より多くの機関資金が市場に参入するにつれて、価格変動は小さく、より管理されたものになっています。

結論は明確です。2026年の市場が2016年と同様のタイムラインに従い、アルトコインの上昇に続いて下落があったとしても、利益の規模ははるかに限定的である可能性が高いです。より成熟した市場とレバレッジのレベルの低下により、以前のサイクルで見られた爆発的なリターンははるかに可能性が低くなっています。

ビットコインのボラティリティフロアと資本基盤の拡大

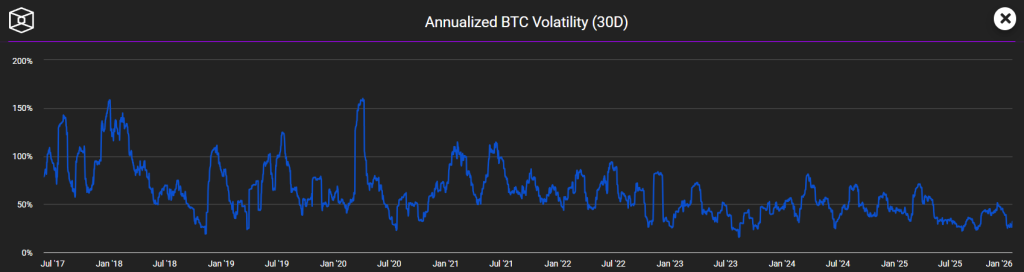

もう1つの重要な乖離は、ビットコインのボラティリティに関係しています。2016年、ビットコインの30日間平均ボラティリティは2.49%で、2017年のICOブーム時の4.13%のボラティリティと比較すると控えめに見えました。しかし2025年、ビットコインが126,000ドル付近で史上最高値に達した後に後退したにもかかわらず、日次ボラティリティはわずか2.24%に低下し、ビットコイン史上最低となりました。

このパラドックスは、10年間で劇的に上昇したビットコインのボラティリティ「フロア」を示しています。2016年、ビットコインのボラティリティフロアは366ドルでした。今日、そのフロアは76,329ドルで、資産を支える機関資本の深さを反映する208倍の増加です。2024年1月に承認された現物ビットコインETFは、安定した機関投資家を提供することにより、ETF以前の期間と比較してボラティリティを55%削減しました。

ビットコインのボラティリティ

ビットコインのボラティリティ

この市場構造の変化は、2026年が2016年と同じサイクルタイミングに従ったとしても、動きはそれほど極端に感じられない可能性が高いことを意味します。機関投資家は現在、はるかに大きな役割を果たしており、価格を安定させ、急激な下落を制限するのに役立っています。その結果、市場の動きは異なります:2016年の感情的で個人投資家主導の興奮は、大規模プレーヤーからのより戦略ベースの投資決定に大きく道を譲っています。

2026年の市場センチメントは配分に傾く

おそらく最も基本的な相関関係は、市場の成熟度そのものにあります。2016年、暗号資産市場は100%個人投資家主導の投機でした。機関投資家はほとんどおらず、規制の枠組みは存在せず、エコシステム全体の時価総額は約100億ドルでした。2026年までに、200社以上の公開企業がビットコインを保有し、政府は合計307,000BTCの戦略備蓄を維持し、機関保有は現在、総ビットコイン供給量の約10-14%を占めています。

この市場構造の変化は、2026年が2016年と同じサイクルタイミングに従う可能性がある一方で、非常に異なる動きをする理由を説明するのに役立ちます。機関資金は現在、主要な役割を果たしており、暗号資産価格を金利、ドル、債券利回りなどのより広範な経済力とより密接に結び付けており、2016年には投機がほとんどの動きを駆動していた時にはほとんど重要ではなかったリンクです。

今日、ビットコインETFへの流入と流出は1日で10億ドル以上に達することがあり、マクロ条件が価格行動の主要な推進力となっています。そのトレンドは10年前には単に存在しませんでした。

より成熟した市場におけるビットコイン半減期サイクル

2016年-2026年の比較における主要な疑問は、ビットコインの4年ごとの半減期サイクルが依然として市場を駆動しているかどうかです。証拠は両方向に分かれています。支持者は、半減期の500日強後に強気相場のピークが到来すること、同様の年末のアルトコインローテーション、そして依然として約1年以上続く傾向がある弱気相場を含む、継続して現れる馴染みのあるパターンを指摘しています。

懐疑論者は、これらのパターンはかつてほど重要ではないと言います。Matt Houganは、ETF、規制の明確性、機関のアクセスの容易さが、暗号資産の初期の時代を定義したブームとバストのサイクルを軟化させたと主張しています。データはある程度それを裏付けています。半減期周辺のタイミングは一貫性を保っていますが、利益の規模は2016年と比較して劇的に縮小しています。

結果は、過去のサイクルをまだ反響させながらも、もはや同じように反応しない市場です。機関投資家の参加は現在、決定的な役割を果たしており、10年前にはほとんど存在しなかった方法で結果を引き起こしています。

結論

歴史が「韻を踏む」という考えは、2016年-2026年の暗号資産サイクルに当てはまります。主要なタイミングパターンは繰り返されており、ビットコインは2016年と2024年の両方の半減期の500日強後にピークを迎えています。

繰り返されていないのは規模です。2016年-2017年の爆発的なリターンと極端なボラティリティは、機関と規制によって形作られた市場で戻ってくる可能性は低いです。

結論:2026年は2016年と同じサイクルタイミングに従う可能性がありますが、同じ心理や利益ではありません。

関連コンテンツ

リップル社長:フォーチュン500の半数が2026年に暗号資産を採用へ

イラン中銀、少なくとも約800億円相当のUSDTを取得:Elliptic