日圓走弱+日債殖利率飆升

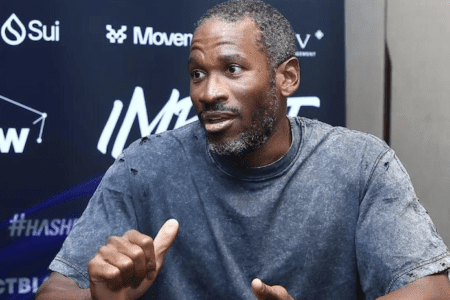

Arthur Hayes 指出,近期日圓走弱與日本長期國債殖利率同步上升的局面,可能意味著日本央行(BOJ)對債市長端殖利率曲線的控制正在鬆動,市場或正進入潛在失序的「危險區」。

Arthur Hayes 認為,若投資人仍對一國政府維持貨幣購買力與控制赤字融資成本抱有信心,通常不會同時出現「貨幣貶值」與「公債殖利率上升」兩種壓力並行。

他指出,日圓走弱會加劇日本的進口通膨壓力,而長天期國債殖利率上升則可能使政府借貸成本快速攀升,甚至導致日本央行帳面損失擴大,因 BOJ 本身即為市場最大日本國債持有者。

在 Arthur Hayes 看來,這種「雙重失序」的共振,可能正是市場對日本財政與貨幣政策可持續性產生疑慮的信號。

美國聯準會可能被迫介入

在文章中,Arthur Hayes 提出一套可能的政策干預劇本:若日本長債市場進一步失控,美國也可能出於自身利益考量,與財政部合作透過紐約聯準銀行(NY Fed)介入外匯與日債市場。

原因在於,日本民間部門長期為美國國債的重要持有者之一,海外資產規模高達 2.4 兆美元,其中多數配置於美債。若日本國內殖利率上升,資金可能回流買入本國債券,迫使日本投資人出售美債並匯回資金,進而推高美國殖利率,對財政赤字融資造成壓力。因此,在 Arthur Hayes 的推論中,美國政府與聯準會未必能坐視日本市場失序,否則可能反向衝擊美債與美元體系穩定。

他推測,聯準會可能會透過創造銀行準備金(即「印鈔」)的方式,委託一級交易商在市場賣出美元、買入日圓,使日圓升值,並進一步以日圓資金購入日本國債(JGB),以壓低殖利率。

在此情境下,聯準會資產負債表中的「外幣計價資產」將會擴張,成為市場觀察是否出現實質干預的關鍵線索。因此,Arthur Hayes 強調,真正需要監控的不是央行口頭承諾,而是聯準會每週 H.4.1 報告中的資產項變化。

比特幣需要「新的流動性」

儘管 Arthur Hayes 過去多次強調比特幣長期上漲的核心動力來自全球貨幣寬鬆,但他此次表示,短期內仍需保持克制。

他指出,日圓快速升值往往伴隨市場去槓桿與風險資產下跌,因此在確認聯準會是否實際介入之前,暫不會增加比特幣風險曝險。

Arthur Hayes 表示,若聯準會資產負債表的外幣資產項目開始按週明顯上升,才可能意味著市場迎來新一輪「隱形印鈔」,屆時比特幣與高風險加密資產才有望重新獲得上行推力。

Source

您可能也會喜歡

黃金暴漲背後的隱密莊家:年賺百億美元的 Tether 已囤金 140 噸

量子威脅下,隱私幣即將破解「最後一舞」魔咒?